O que é Planejamento Fiscal estratégico para empresas?

O Planejamento Fiscal Estratégico (PFE) para empresas é um conjunto de ações que visam otimizar a carga tributária, garantir a conformidade legal e contribuir para o crescimento sustentável do negócio.

Diferente do planejamento fiscal tradicional, que se concentra apenas no cumprimento das obrigações fiscais, o PFE adota uma visão mais estratégica, integrando a gestão tributária aos demais objetivos da empresa.

O Planejamento Fiscal Estratégico tem diversos objetivos que visam otimizar a situação tributária de uma empresa de maneira legal e ética, maximizando seus resultados financeiros. Alguns desses objetivos incluem:

- Redução da carga tributária de forma legal e ética: Através da análise da legislação fiscal, identificação de oportunidades de otimização e implementação de estratégias adequadas ao perfil da empresa.

- Melhoria do fluxo de caixa: Com a otimização da carga tributária, a empresa libera recursos que podem ser utilizados para investimentos, crescimento e outras prioridades.

- Aumento da competitividade: Uma empresa com menor carga tributária pode ter preços mais competitivos no mercado.

- Segurança jurídica: O PFE contribui para evitar multas, penalidades e outros problemas fiscais, garantindo a segurança jurídica da empresa.

- Tomada de decisão mais eficaz: Com informações precisas sobre sua situação fiscal, a empresa pode tomar decisões mais embasadas e estratégicas.

Etapas do Planejamento Fiscal Estratégico:

- Diagnóstico fiscal: Análise da situação fiscal da empresa, incluindo a identificação de todos os tributos incidentes, o histórico de pagamentos e as potenciais pendências.

- Definição de objetivos: Estabelecimento dos objetivos a serem alcançados com o PFE, como a redução da carga tributária em X% ou o aumento do fluxo de caixa em Y%.

- Elaboração de um plano de ação: Definição das estratégias a serem utilizadas para alcançar os objetivos, como a escolha do regime de tributação ideal, a implementação de medidas de desoneração fiscal e a otimização dos processos de apuração e pagamento dos tributos.

- Implementação do plano de ação: Execução das estratégias definidas, com acompanhamento constante e ajustes quando necessário.

- Monitoramento e avaliação: Monitoramento dos resultados do PFE e avaliação da sua efetividade, com base em indicadores predefinidos.

Benefícios do Planejamento Fiscal Estratégico:

- Redução da carga tributária: O PFE pode ajudar as empresas a reduzir significativamente sua carga tributária, o que pode gerar uma economia de recursos considerável.

- Melhoria do fluxo de caixa: Com a otimização da carga tributária, a empresa libera recursos que podem ser utilizados para investimentos, crescimento e outras prioridades.

- Aumento da competitividade: Uma empresa com menor carga tributária pode ter preços mais competitivos no mercado.

- Segurança jurídica: O PFE contribui para evitar multas, penalidades e outros problemas fiscais, garantindo a segurança jurídica da empresa.

- Tomada de decisão mais eficaz: Com informações precisas sobre sua situação fiscal, a empresa pode tomar decisões mais embasadas e estratégicas.

- Melhoria da governança corporativa: O PFE demonstra o compromisso da empresa com a gestão fiscal responsável e transparente.

- Aumento da atratividade para investidores: Uma empresa com um planejamento fiscal bem estruturado pode ser mais atrativa para investidores.

Dicas para implementar o Planejamento Fiscal Estratégico:

Implementar um Planejamento Fiscal Estratégico eficaz envolve uma série de passos importantes. Primeiramente, é essencial ter um bom entendimento da legislação fiscal aplicável ao seu negócio, o que inclui leis em níveis federal, estadual e municipal. Em seguida, é necessário realizar uma análise minuciosa da situação fiscal atual da empresa, identificando áreas que podem ser otimizadas e possíveis riscos fiscais.

É crucial estabelecer objetivos claros para o planejamento fiscal, como a redução da carga tributária, melhoria da eficiência operacional ou mitigação de riscos. Para alcançar esses objetivos, é recomendável contar com uma equipe qualificada, composta por contadores, advogados tributaristas e consultores financeiros.

Durante o processo de implementação, é importante identificar oportunidades de economia fiscal, como incentivos fiscais e deduções permitidas por lei. Além disso, é fundamental avaliar diferentes cenários e estratégias para garantir que o planejamento fiscal esteja alinhado com as necessidades específicas da empresa.

Manter registros precisos e detalhados de todas as transações financeiras e atividades fiscais é essencial para monitorar e avaliar o planejamento ao longo do tempo. É importante também reavaliar regularmente o planejamento fiscal, pois o ambiente fiscal está em constante mudança.

Por fim, é fundamental manter a ética e a transparência em todas as práticas fiscais da empresa, evitando qualquer tipo de evasão fiscal ou conduta questionável.

Nos siga no

Participe do nosso grupo no

Direito

Dia do Consumidor: advogada esclarece direitos em compras, cobranças e serviços

O Dia do Consumidor, celebrado em 15 de março, reforça a importância de conhecer e garantir os direitos nas relações de consumo. A advogada Rúbia Soares esclarece questões frequentes sobre compras, garantias, cobranças indevidas e serviços essenciais.

Uma das principais dúvidas dos consumidores envolve o direito de arrependimento em compras online. Segundo a advogada da Hemmer Advocacia, Rúbia Soares, esse direito está previsto no Código de Defesa do Consumidor (CDC) e garante sete dias, contados a partir do recebimento do produto, para desistência da compra. “Caso a loja se recuse a aceitar a devolução, o consumidor pode registrar uma reclamação nos órgãos de defesa do consumidor, como o Procon, ou acionar a Justiça”, ressalta, lembrando que o produto deve estar em condições idênticas às recebidas.

Outra situação comum refere-se a produtos com defeito. Quando isso ocorre, a responsabilidade é do fornecedor. “O prazo para conserto é de 30 dias para produtos não duráveis e 90 dias para duráveis. Já a troca por motivo de gosto pessoal não é obrigatória, a menos que a loja ofereça essa possibilidade como política comercial. A garantia legal é um direito do consumidor, independentemente de contrato, enquanto a garantia contratual é um benefício adicional oferecido pelo fornecedor”, pontua.

Ela destaca também que, nesses casos de produtos com defeito, o consumidor não está obrigado a aguardar o prazo para conserto e, não sendo possível o reparo, tem a opção de trocar por outro produto da mesma categoria, ser ressarcido pelo valor ou substituir o produto por outro diferente. Para todas essas situações, é de extrema importância a guarda da nota fiscal.

Erros em cobranças e transações indevidas são recorrentes entre os consumidores. A primeira medida é entrar em contato com a operadora do cartão para solicitar o estorno e registrar a reclamação. Se a contestação não for atendida, o consumidor pode buscar auxílio junto ao Procon ou recorrer à Justiça. “Os bancos e instituições financeiras têm o dever de garantir a segurança das transações. Se houver falha nesse controle, como a liberação de compras fraudulentas sem verificação adequada, a instituição pode ser responsabilizada e obrigada a reembolsar o cliente”, explica a advogada Rúbia Soares.

Rúbia também comenta sobre os problemas com serviços essenciais, como telefonia, internet e energia elétrica. Caso a operadora não resolva a questão, o consumidor deve abrir uma reclamação na companhia prestadora do serviço, guardando o número de protocolo. Se o problema não for solucionado, o consumidor poderá acionar o órgão fiscalizador, como ANATEL (para questões de telefonia), ANEEL (para questões de energia elétrica) e Banco Central (para questões envolvendo instituições financeiras). Ela explica ainda que: “Em casos de quedas de energia ou internet, há direito ao ressarcimento conforme regras da ANEEL e ANATEL. Já a cobrança de multa por cancelamento de contrato só é válida se estiver prevista no contrato assinado e, em caso de mudança de residência, se não existir cobertura do serviço no novo logradouro, o cancelamento, sem multas, é possível.”

A exigência de nota fiscal após uma compra é um direito do consumidor, e sua omissão pode ser denunciada à Receita Federal. Além disso, a imposição de valor mínimo para pagamento no cartão é uma prática ilegal. “Se um estabelecimento anunciar um produto por determinado preço e aceitar a modalidade de cartão de crédito, ele não poderá se recusar a vendê-lo. O consumidor tem direito a exigir o cumprimento da oferta. Essa prática é abusiva e pode ser denunciada ao Procon”, alerta Rúbia.

Por fim, a advogada reforça que, no Direito do Consumidor, há princípios fundamentais como a boa-fé, a transparência e o equilíbrio nas relações. Se um consumidor sentir que teve seu direito violado, ele pode registrar uma reclamação formal e buscar assistência jurídica. “A assessoria jurídica pode ser essencial para consumidores que enfrentam dificuldades na garantia de seus direitos. Ter o suporte de um advogado especializado pode facilitar o processo e garantir que o consumidor seja devidamente amparado perante a lei. Conhecer os direitos é fundamental para evitar prejuízos e exigir um atendimento justo e adequado”, finaliza.

Nos siga no

Participe do nosso grupo no

Chamadas

Hora Extra: Quem Pode Fazer e Quais as Regras?

Veja se qualquer profissão oferece essa possibilidade

Seja por conta da alta demanda de trabalho, erros na gestão de tempo ou até mesmo pela vontade dos funcionários em complementar a renda, as horas extras são muito comuns nas empresas. E elas são asseguradas por lei, mas existem regras para isso.

A hora extra é um recurso que a empresa e o trabalhador possuem para possibilitar a extensão esporádica da jornada de trabalho. Algumas empresas tratam esse tema como regra, e outras proíbem totalmente por receio do descontrole financeiro sobre a folha de pagamento.

Tanto a Constituição Federal quanto às Leis trabalhistas garantem o direito ao empregado, no entanto existem regras e modalidades, bem como o tipo de regime de trabalho e até mesmo características específicas de cada turno.

Essas diferenças precisam ser de pleno conhecimento do departamento de recursos humanos para auxiliar a empresa e seus funcionários.

Mas toda profissão tem a liberdade de fazer isso? Sim, de modo geral, todo trabalhador possui direito a hora extra. Como seu próprio nome diz, a hora extra, é o tempo trabalhado além da jornada normal de trabalho.

Conforme a Consolidação das Leis do Trabalho (CLT), a jornada normal de trabalho tem uma duração máxima de oito horas diárias, respeitando o limite de 44 horas por semana.

No entanto, apesar de ser um direito da maioria dos trabalhadores, é um equívoco acreditar que todo profissional pode fazer hora extra.

Nesse sentido, é importante esclarecer que existem sim alguns trabalhadores que não possuem direito às horas extras, e é sobre eles que falaremos a partir de agora!

O que é a hora extra?

A hora extra se refere ao tempo adicional que um funcionário trabalha além da sua carga horária diária, estabelecida em seu contrato de trabalho. Ou seja, sempre que a jornada diária do colaborador for ultrapassada, ele terá direito de receber horas extras.

Conforme expresso no artigo 58 da CLT, a jornada de trabalho normal deve ter no máximo, 8 horas diárias e 44 horas semanais. Vale lembrar que existem exceções, mas essa é a carga horária mais comum.

Outra questão importante é que a legislação determina que o máximo de tempo que um trabalhador pode cumprir de hora extra são duas horas diárias.

A CLT define, ainda, que o empregador deve pagar um valor adicional por essa hora extra trabalhada. Esse valor, em regra normalmente, corresponde ao valor da hora normal de trabalho acrescido de 50%.

Leia também:

- Dia do Consumidor: advogada esclarece direitos em compras, cobranças e serviços

- Hora Extra: Quem Pode Fazer e Quais as Regras?

- Como se adequar ao novo Consignado privado? Guia para empresas

- MEI, aprenda de maneira simples e fácil como enviar a sua declaração!

- Veja as mudanças na ficha de “outros bens” e direitos do IR 2025

Limite de horas extras por dia

O limite diário de horas extras são 2 horas e não importa o regime de trabalho. Ou seja, se a jornada de um funcionário for de 8 horas, ele poderá somar, no máximo, 10 horas de trabalho. Se forem 6 horas, ele poderá cumprir 8 horas.

Todavia, existem algumas exceções a essa regra. No caso de serviços inadiáveis, aqueles que precisam ser concluídos na mesma jornada de trabalho, sob pena de prejuízos ao empregador, por exemplo, a empresa pode solicitar que o colaborador cumpra até 4 horas extras naquele dia.

Quais trabalhadores não têm direito a hora extra?

É importante esclarecer que mesmo sendo direito da maioria dos trabalhadores, alguns profissionais não possuem direito a hora extra.

Nessa regra de trabalhadores que não possuem direito a hora extra, estão os profissionais onde não é possível fixar um horário de trabalho específico. Por exemplo, os vendedores externos.

A regra das horas extras, também costumam não valer para os profissionais que atuam em cargos superiores, como gerentes, diretores ou chefes de departamento.

Essa situação também se estende aos profissionais com cargos hierárquicos mais altos como gestores, coordenadores ou até mesmo da direção, tendo em vista que para esses trabalhadores o regime pode ser diferenciado para cada empresa.

Uma outra situação que merece atenção está relacionada aos trabalhadores em cargos que possuem jornada de trabalho parcial, que normalmente não pode fazer hora extra, dependendo do regime de contratação e do contrato de trabalho.

Outra circunstância em que não se permite a hora extra é no caso de estagiários. O estagiário também não pode ultrapassar 30 horas de trabalho semanal. Caso ocorra com frequência, a empresa poderá sofrer com ação judicial por descumprir a Lei nº 11.788/08, mais conhecida como a Lei do Estágio.

Nos siga no

Participe do nosso grupo no

CLT

Como se adequar ao novo Consignado privado? Guia para empresas

Descubra como sua empresa pode se adequar ao novo Consignado privado e apoiar os trabalhadores CLT com essa nova modalidade de crédito.

Um novo modelo de Consignado privado é esperado a partir de março de 2025, como uma alternativa vantajosa para empresas e trabalhadores do setor privado.

Com isso, os empregadores também poderão conhecer esse novo modelo, entendendo como funciona a liberação do crédito e o que precisa ser feito para oferecer essa modalidade.

Neste guia, vamos explicar como as empresas podem se preparar para o novo Consignado privado, suas regras, os trabalhadores elegíveis e demais benefícios. Continue a leitura!

O que é o Consignado privado e por que a empresa deve oferecer essa opção?

O Consignado privado é uma modalidade de crédito na qual as parcelas do empréstimo são descontadas diretamente na folha de pagamento do trabalhador.

Isso reduz o risco de inadimplência e possibilita a oferta de juros menores em comparação a outras linhas de crédito tradicionais.

Diferente do consignado público, voltado para servidores, aposentados e pensionistas, o Consignado privado atende exclusivamente funcionários de empresas privadas que trabalham sob o regime da Consolidação das Leis do Trabalho (CLT).

Oferecer essa opção pode trazer benefícios tanto para os trabalhadores quanto para as empresas. Além de facilitar o acesso ao crédito para os funcionários, essa modalidade pode contribuir para um ambiente corporativo mais equilibrado e produtivo.

O perfil dos funcionários que podem contratar o Consignado privado

O Consignado privado será acessível é direcionado a trabalhadores do setor privado que possuem carteira assinada, ou seja, aqueles contratados sob o regime da CLT.

Além disso, no modelo anterior era exigido um convênio entre a empresa empregadora e a instituição financeira que concede o crédito ao trabalhador.

No entanto, com o novo modelo, também chamado de crédito consignado privado para CLT, proposto pelo Governo Federal, essa regra deve mudar em breve.

A expectativa é que, com o novo modelo, os funcionários possam iniciar a solicitação do crédito pelo aplicativo Carteira de Trabalho Digital, sem a necessidade de um convênio entre a empresa e uma instituição financeira.

Nos próximos tópicos, vamos conferir quais grupos de trabalhadores têm mais interesse nessa modalidade, como a faixa salarial influencia o acesso ao crédito e de que forma o tempo de contratação pode impactar a elegibilidade. Confira!

Trabalhadores CLT são os mais interessados

A Datatudo realizou uma pesquisa durante o mês de janeiro de 2025 com os leitores do blog meutudo para entender o perfil dos trabalhadores interessados no novo Consignado privado.

Entre os entrevistados, a maioria dos que demonstraram interesse na modalidade são trabalhadores com carteira assinada, representando 65% dos participantes da pesquisa.

Os dados obtidos pela Datatudo também mostram que 12% dos entrevistados são jovens aprendizes ou estagiários, que não poderão contratar o novo Consignado privado, pois seus contratos são temporários e não oferecem a mesma estabilidade necessária para o pagamento das parcelas.

Além disso, trabalhadores informais, profissionais PJ e aqueles com contratos por tempo determinado representam uma fatia menor dos respondentes, como você pode ver no gráfico abaixo.

Para empresas que possuem um grande número de funcionários CLT, o novo Consignado privado pode ser um diferencial importante.

Ao permitir o acesso a crédito com taxas reduzidas e desconto em folha, essa modalidade pode contribuir para a segurança financeira dos colaboradores, reduzindo o estresse e aumentando a produtividade.

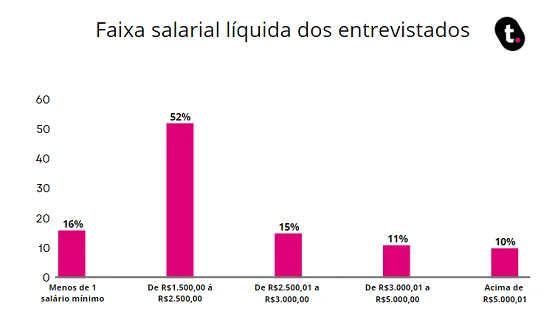

Faixa salarial dos funcionários e sua relação com o crédito

Na mesma pesquisa que comentamos anteriormente, a Datatudo também trouxe outros dados que podem ser relevantes ao tema.

Os resultados indicam que a maioria dos trabalhadores interessados no novo Consignado privado pertence a faixas salariais mais baixas.

De acordo com a pesquisa, 52% dos entrevistados recebem entre R$ 1.500,00 e R$ 2.500,00 de salário líquido, enquanto 16% ganham menos de um salário mínimo, como você pode conferir no gráfico abaixo:

Esses números mostram que o novo Consignado privado pode ser uma alternativa muito importante para trabalhadores com menor poder aquisitivo, possibilitando acesso a crédito com condições mais acessíveis.

Além disso, a modalidade oferece juros menores, tornando-se uma opção mais vantajosa do que outras linhas de crédito, como cartão de crédito e cheque especial.

Para esses trabalhadores, essa modalidade de crédito pode representar uma oportunidade de reorganizar as finanças, lidar com imprevistos ou até mesmo substituir dívidas mais caras, garantindo um impacto financeiro menor no orçamento mensal.

Tempo de contratação e estabilidade no emprego

Outro fator importante apontado pela Datatudo é o tempo de vínculo dos trabalhadores interessados no novo Consignado privado.

Os dados indicam que 28% dos entrevistados estão contratados entre 1 e 3 anos, enquanto 23% estão na empresa há menos de 6 meses.

Como você pode conferir no gráfico abaixo, o tempo de contratação varia bastante entre os participantes da pesquisa.

Esses números mostram que a estabilidade no emprego pode influenciar a elegibilidade para o crédito, já que trabalhadores com mais tempo de casa tendem a ter maior previsibilidade financeira e, consequentemente, melhores condições para contratar um empréstimo.

Empresas que contam com um número grande de funcionários CLT com maior tempo de vínculo podem se beneficiar da adesão ao novo Consignado privado.

Essa modalidade pode ajudar a melhorar a qualidade de vida dos colaboradores, impactando positivamente na retenção de talentos e na satisfação no trabalho.

As novas regras do Consignado privado e o que muda para as empresas

Com a chegada do novo Consignado privado, o processo de contratação do crédito sofrerá mudanças significativas, como já comentamos anteriormente.

No entanto, muitas empresas ainda não têm conhecimento sobre como essas alterações podem impactar sua relação com os funcionários.

Uma das principais mudanças é que, de acordo com a pesquisa, 85% dos entrevistados não sabiam que poderiam contratar um novo Consignado privado com as novas regras.

Isso demonstra a necessidade de maior disseminação de informações para que os trabalhadores entendam essa possibilidade e aproveitem os benefícios desse modelo.

Confira no gráfico abaixo os detalhes dos dados obtidos na pesquisa.

Nesse contexto, as empresas podem desempenhar um papel importante na orientação dos funcionários sobre o funcionamento do novo modelo de Consignado privado.

Além disso, garantir que os colaboradores conheçam essa opção pode ajudá-los a acessar crédito com melhores condições, promovendo maior segurança financeira e bem-estar dentro do ambiente corporativo.

Como liberar o novo Consignado privado na sua empresa?

Você não precisa realizar nenhum procedimento complicado para liberar o novo Consignado privado, pois todos os trabalhadores CLT terão acesso ao crédito pela Carteira de Trabalho e Previdência Social (CTPS) Digital, podendo visualizar as propostas das instituições financeiras e iniciar a contratação livremente.

No entanto, é necessário que a empresa fique atenta às dúvidas dos colaboradores e à forma como a escrituração dos contratos será realizada na folha de pagamento.

O registro do contrato será de responsabilidade da empresa, por meio do eSocial, que integrará as informações do empréstimo consignado aos dados trabalhistas do colaborador.

Para garantir que os descontos sejam processados corretamente, especula-se que empresas de pequeno porte poderão inserir as informações por meio do Módulo Web Geral do eSocial, uma plataforma gratuita do governo que permite a escrituração das obrigações trabalhistas sem a necessidade de softwares adicionais.

Para acessar o Web Geral do eSocial é necessário que a empresa realize um cadastro prévio no Portal Gov.br e atribua o respectivo selo de confiabilidade.

Enquanto isso, empresas de grande porte vão poder integrar seus sistemas de gestão ao eSocial para automatizar o envio dos registros por meio de softwares já utilizados.

Adaptar esses processos internos será de grande importância para evitar inconsistências na escrituração dos contratos e garantir a correta aplicação dos descontos em folha.

Como a adesão ao novo Consignado privado pode variar de acordo com o perfil dos funcionários, entender as expectativas dos trabalhadores em relação ao crédito pode ajudar as empresas a se prepararem melhor.

A pesquisa Datatudo mostrou, por exemplo, que, entre os entrevistados, 31% demonstraram interesse em contratar valores entre R$ 1.000,00 e R$ 5.000,00, enquanto 20% buscariam empréstimos acima de R$ 5.000,00, como mostra o gráfico abaixo:

Esses números mostram que cada perfil de trabalhador pode ter dúvidas e necessidades sobre o Consignado privado, principalmente em relação à margem consignável e aos impactos no salário.

Por isso, é fundamental que as empresas compreendam o processo do Consignado privado para empresa, estejam preparadas para esclarecer esses pontos e garantam que toda a operação seja transparente e bem documentada.

Benefícios para a empresa ao permitir Consignado privado

Um dos primeiros benefícios esperados com o novo modelo de Consignado privado é que as empresas não precisarão autorizar ou intermediar as contratações.

Todos os trabalhadores CLT terão acesso ao crédito diretamente, sem depender do empregador para firmar convênios ou liberar o empréstimo.

Além dessa mudança, o novo modelo pode trazer impactos positivos para o ambiente corporativo, tornando-se um motivo para que as empresas apoiem essa modalidade de crédito.

Um dos principais efeitos será a redução do estresse financeiro dos colaboradores, já que o Empréstimo consignado privado oferece juros mais baixos e parcelas fixas, permitindo um maior controle sobre o orçamento.

Funcionários com mais estabilidade financeira tendem a ser mais produtivos, engajados e menos propensos a buscar novas oportunidades de trabalho.

Ao apoiar essa modalidade e demonstrar preocupação com o bem-estar financeiro dos colaboradores, a empresa cria um ambiente mais equilibrado e reduz a rotatividade, fortalecendo a equipe e promovendo maior estabilidade no quadro de funcionários.

Dessa forma, o novo Consignado privado surge como uma solução vantajosa não apenas para os trabalhadores, mas também para as empresas.

Funcionários que têm acesso a crédito com melhores condições podem se sentir mais seguros financeiramente, refletindo diretamente na produtividade e no clima organizacional.

Nos siga no

Participe do nosso grupo no